В данной статье расскажем об основных показателях сегмента офисной недвижимости Москвы, который, несмотря на существовавшие ранее пессимистичные прогнозы, вступил в фазу активного восстановления в I квартале 2023 года. Данная тема является предметом постоянного профессионального внимания ЦМТ Москвы как одного из самых известных игроков офисного рынка столицы.

Среди основных тенденций текущего года - замедление роста вакансии. Так эксперты Nikoliers прогнозируют дальнейшее уменьшение темпов роста уровня свободных площадей на офисном рынке, обусловленное оживлением деловой активности игроков рынка, а также прохождением критической точки выхода иностранного бизнеса.

Следующая тенденция – это спад субаренды. Уменьшение объема предложения в субаренду сократилось на 27% по сравнению с пиковым значением III квартала прошлого года и составило по итогам I квартала 2023 г. 72 тыс. кв. м. Объем «скрытой вакансии» постепенно снижается, поскольку всё больше подобных офферов с высококачественной отделкой и мебелью предлагается собственниками зданий.

Эксперты отмечают активный рост строительства офисных зданий начиная с 2019 г., а также тот факт, что все больше девелоперов присоединяется к этому формату. При этом большая часть (65%) новых объектов на рынке предлагается не для аренды, а для продажи. Сегодня на рынке в данном направлении работает уже более 10 профессиональных застройщиков. В абсолютных значениях объем составляет порядка 185 тыс. кв. м. По данным IBC Real Estate, 85% площадей в строящихся в настоящее время объектах уже продано.

Тренд ухода от арендной модели и долгосрочных договоров начал меняться с наступлением пандемии, а также экономических факторов 2022 года, в связи с тенденцией сокращения клиентами арендуемых площадей и сроков договоров. В Stone Hedge отмечают, что в условиях морального устаревания имеющегося предложения компании делают выбор в пользу новых объектов - бизнес-центров со сроком сдачи в 2023–2024 гг. поскольку за сопоставимый бюджет там можно приобрести более современный, просторный и качественный офис. По мнению аналитиков, этот фактор становится основным для бизнеса при выборе офиса.

По подсчетам CORE.XP, в I квартале 2023 зафиксирован наибольший объем поглощения офисных площадей с точки зрения спроса за последние 15 лет. Объем сделок новой аренды и продажи офисов составил 446 тыс. кв. м (+35% к I кв. 2022 г.). Объем сделок новой аренды составил 351 тыс. кв. м (+39% к I кв. 2022 г.), а объем купли-продажи офисов достиг 95 тыс. кв. м (+24%). Большая часть таких сделок (56%) относится к приобретению офисных площадей в строящихся объектах. Общий объем сделок в январе – марте 2023 года уже достиг 37% от 2023 г.

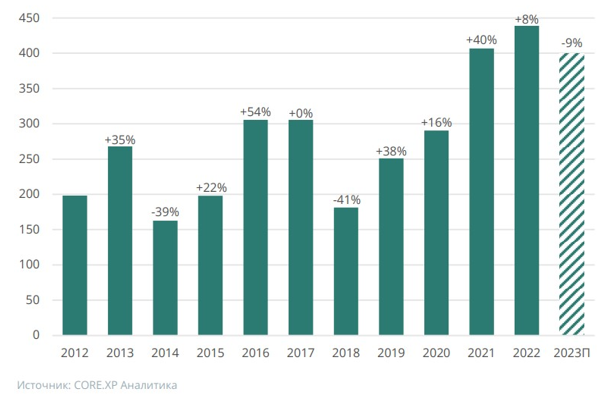

В связи с уходом целого ряда зарубежных игроков с российского рынка в 2022 году объем продаж коммерческой недвижимости иностранными собственниками составил 88 млрд руб. или 34% от объема инвестиций в сегмент за год (в 2021 г. - 10%). Реализация многочисленных прогнозов о вероятности мировой рецессии может оказать дополнительное давление на экономику России. В 2023 году, по расчетам CORE.XP, тренд по выходу иностранных собственников из российских активов продолжится, в результате чего общий объем инвестиций в российскую недвижимость может достигнуть 300-400 млрд руб., из которых около 200-300 млрд руб. придется на коммерческие секторы. В связи с этим процессом будут реализовываться крупные сделки с объектами коммерческой недвижимости. На рисунке ниже представлена динамика объёма инвестиций в российскую недвижимость в период с 2012 по 2022 год и прогноз на I полугодие 2023 г. в млрд руб.

Источник: CORE.XP

Общий объем качественного офисного предложения на рынке Москвы, по данным Nikoliers, дополнился тремя новыми объектами общей площадью около 27 тыс. кв. м и достиг показателя в 19,8 млн кв. м. В связи с ростом деловой активности компаний объем спроса по итогам января – марта текущего года составил 391 тыс. кв. м (+18% к I кв. 2023 г.). Уровень вакансии в среднем по рынку показал спад на 0,6 п.п. Это незначительно повлияло на рост показателя арендной ставки, который достиг 3,3% по сравнению с общим результатом 2022 г.

Центр международной торговли Москвы, один из крупнейших монофункциональных бизнес-комплексов России, сегодня располагает офисными площадями класса A, B+, B, а также целым рядом предложения для организации коворкинга и краткосрочной аренды. Все офисные площади сдаются в аренду. По итогам I квартала, традиционно, спрос на наши офисы был крайне высоким. Более того, сформировался лист ожидания ключевых арендаторов, желающих расширить свои помещения в ЦМТ. Такие результаты были достигнуты не только по причине исключительной локации в Центральном деловом районе. Качественное предложение, гибкий подход в работе с арендаторами и полный комплекс услуг под одной крышей, необходимых для каждого делового человека, являются визитной карточкой ЦМТ Москвы.

В целом, в ЦДР сохраняется рост вакансии и снижение ставок аренды в наиболее премиальных локациях по причине продолжающегося высвобождения площадей иностранными компаниями. В таблице ниже представлены основные сравнительные индикаторы рынка за I кв. 2021 г., 2022 г. и 2023 г.

Источник: Nikoliers

На рисунке ниже показано распределение в % текущего и нового офисного предложения по классам и субрынкам.

Источник: Nikoliers

На конец I квартала 2023 г. совокупный объем качественного предложения на рынке офисной недвижимости Москвы превысил отметку в 19,8 млн кв. м площадей, пополнившись на 26,9 тыс. кв. м в результате ввода в эксплуатацию трех бизнес-центров. К концу 2023 г., при условии общего положительного экономического сценария, ожидается завершение строительства порядка 499 тыс. кв. м офисных площадей. Основными локациями в распределении объема нового строительства являются Западный и Ленинградский районы. Однако, в Nikoliers считают, что не исключено повторение сценария 2022 года, когда ряд девелоперов принял решение о переносе сроков реализации своих проектов в ответ на новые рыночные условия.

По расчётам Nikoliers, по итогам I квартала 2023 г. уровень вакантных площадей составил 8,5% (-0,6 п.п. к IV кв 2022 г.). В годовом сравнении доля свободных помещений показала рост на 1 п.п, что указывает на то, что рынок не завершил определенный процесс адаптации к возникшим трудностям. По сравнению с общим показателем 2022 года в офисах класса А продолжается рост вакансии (до 13,2%).

Аналитики считают, что до осени 2023 г. динамика увеличения доли свободных площадей сохранится, поскольку часть площадей еще находится под договорами аренды, сроки которых истекают к концу лета - началу осени. Одновременно с эти класс B+/B- показывает тренд на снижение вакансии, которая на уровне 6,8%.

Средневзвешенные ставки аренды на рынке офисной недвижимости Москвы по итогам I квартала 2023 г. в классе А составили 27 624 руб./кв м/год и 17 562 руб./кв м/год в классе B+/-. В зависимости от субрынка динамика ставок носила разнонаправленный характер. С одной стороны, высвобождение качественного предложения в центральных локациях дало прирост средних показателей в классе А, а, с другой стороны, в прайм-локациях ставка аренды показала снижение на фоне скидок от собственников зданий, где вакансия выросла особенно сильно.

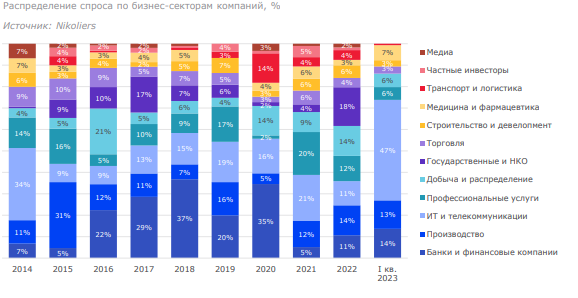

Наибольший объем сделок аренды Nikoliers отмечает в Центральном деловом районе (33%) и Ленинградском субрынке (13%). При этом относительно низкие показатели отмечены в районе «Москва-Сити» (3,6%), что объясняется как низкой вакансией, так и высокими ставками аренды офисов в данной локации. Лидером в распределении спроса на офисные помещения Москвы стали компании из области ИТ и телекоммуникации (47%), однако в части сделок аренды наибольшая активность исходила от организаций из финансовых и производственных структур (по 22% соответственно). Распределение спроса по секторам бизнеса (в %) показано на диаграмме ниже.

Источник: Nikoliers

В Nikoliers утверждают, что в течение кризисного периода 2022 года не наблюдалось предоставления значимых льгот для арендаторов. При этом арендаторы предпочитали заключать недолгосрочные договоры с гибкими условиями, с включением пункта о возможности досрочного расторжения аренды. По мнению экспертов, этот тренд сохранит актуальность и в течение 2023 г.

По данным консалтинговой NF Group, объем годового чистого поглощения строящихся офисов класса А в I квартале 2023, составил 4,4 тыс. кв. м. При этом выросло количество незаполненных офисов класса B, потому что менее качественные помещения оказались в большей степени подвержены влиянию кризиса 2022 года. Общий результат чистого поглощения оказался в отрицательной зоне и составил -75,7 тыс. кв. м офисов A и B.

В этом году в Москве планируется ввести в эксплуатацию более 530 тыс. кв. м офисной недвижимости, которые будут предложены и под аренду, и в продажу. Более 80% из них составят помещения класса А. Стоит учитывать, что реализация проектов девелоперами может корректироваться с учетом геополитических и экономических реалий. В NF Group прогнозируют, что до конца 2025 года утверждают, что в эксплуатацию будет введено порядка 880 тыс. кв. м офисной недвижимости для продажи.

Доля сделок в строящихся бизнес-центрах за год выросла более чем в два раза. Так, в первом квартале 2023 года спрос в строящихся объектах со стороны компаний-резидентов превысил показатели аналогичного периода прошлого года, отмечают аналитики девелоперской компании. В Stone Hedge рассказывают, что в первом квартале 2023 года объем таких продаж в портфеле девелопера достиг 40%. Эксперты объясняют сформировавшийся тренд высоким объемом строительства бизнес-центров на продажу теми игроками, которые вышли на рынок в момент самого активного развития сектора (2 года назад).

Основным драйвером спроса становятся российские компании, исторически предпочитающие владение офисом, а не аренду. Также спрос поддерживает тренд на консолидацию всех подразделений компании в одном объекте площадью 5 - 7 тыс кв. м. В данном случае потребителями в основном выступают госструктуры и организации промышленного сектора.

Аналитики Stone Hedge поясняют, что предложение рынка по-прежнему остается ограниченным, а спрос аккумулируют сложившиеся деловые локации и престижные центральные районы, где появление новых объектов является редким явлением. По итогам I квартала, например, средняя площадь лота (покупки) составила 250 кв. м, а сделки в диапазоне площадей 100-400 кв. м заключались с перспективой и учетом возможности дальнейшего объединения блоков в случае расширения бизнеса владельца. Покупателями площадей порядка 400 кв. м стали компании из банковского и финансового секторов, сегментов строительства и недвижимости. Площади до 250 кв. м приобретали представители сектора МСП (наибольшая активность у сегмента ТМТ).

Также в ILM представили полезную информацию по сегменту гибких офисных пространств, набирающему популярность на рынке. По итогам I квартала в Москве зафиксировано 99 таких объектов с общей площадью 333 тыс. кв. м. Средняя площадь составляет 3 400 кв. м., а средняя стоимость рабочего места 30 200 руб./мес. (без учета НДС).

Источник: ILM

В 2023 году, по оценке аналитиков рынка, спрос на покупку офисов в строящихся бизнес-центрах сохранится на высоком уровне. Это обусловлено как ограниченным объемом ввода, так и привлекательной ценой (в сравнении с готовыми объектами).

Несмотря на увеличение в два раза объемов нового предложения по сравнению с аналогичным периодом прошлого года, темпы строительства в начале 2023 г. остаются крайне низкими по причине экономической неопределенности. Этот фактор и в дальнейшем может повлиять на темпы нового строительства в сторону снижения. Будущее предложение, в основном, будет представлено объектами, которые сейчас находятся в высокой степени готовности.